MADRID.- Iba a ser la panacea para el hipotecado, una nueva ley que exigiría

transparencia a los bancos y que ampliaba los meses de impago antes de

iniciarse un desahucio... pero las asociaciones de consumidores han

descubierto algunos puntos oscuros para el cliente en el Proyecto de Ley de Crédito Inmobiliario que este jueves se enfrenta a su primer examen con el debate de totalidad en las Cortes, según anuncia 20 Minutos.

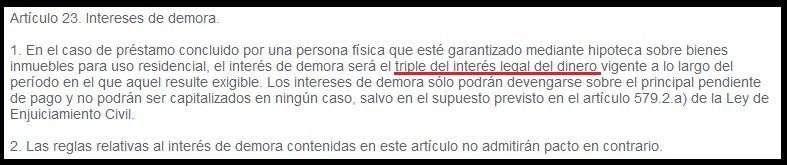

Uno de los puntos más polémicos se refiere a los intereses que el

hipotecado debe pagar por impago de sus cuotas. La jurisprudencia del

Supremo, según sus últimas sentencias, contempla como abusivo cualquier

interés de demora que supere el resultante de aplicar dos puntos al tipo

pactado en contrato. La nueva ley, sin embargo, fija esta penalización

en tres veces el interés legal del dinero.

Con cifras se entiende mejor. Pongamos el caso de un hipotecado con

euríbor —el 90% de los préstamos variables en España— y un diferencial

del 1% sobre ese índice. Es un caso muy habitual. Si fallase en el pago

de sus letras, el Supremo limitaría el precio por no cumplir su

compromiso al 2,8% de interés sobre el capital pendiente de devolver; es

decir dos puntos por encima del 0,8% resultante de sumar diferencial y

euríbor actual (-0,19%).

Con la nueva ley, en cambio, ese interés se elevaría al 9% al

multiplicar por tres el tipo legal del dinero (ahora, en el 3%). Es

decir, el cliente vería triplicarse el coste de su impuntualidad como

pagador. "Ese interés no superaría el filtro de abusividad por ninguno de nuestros tribunales de justicia", aseguran desde Adicae.

La nueva ley hipotecaria, de este modo, haría caso omiso a los

pronunciamientos del Supremo en varias sentencias y empeoraría la ley

actual. La norma hipotecaria que ahora se quiere mejorar, en su art. 114, habla de que el interés de demora "no podrá ser superior"

a tres veces el tipo legal. Es decir, es un máximo. Con la nueva ley

que propone Guindos, se establece este límite máximo como el aplicable

en todos los casos de impago.

"Llama la atención que un proyecto que busca defender a los clientes hipotecarios, acabe empeorando las condiciones actuales de sus contratos",

asegura el experto hipotecario y registrador de la propiedad Carlos

Ballugera. Todo un palo para muchos propietarios de vivienda que siguen

sufriendo un mercado laboral con más de tres millones de parados de los

que, aproximadamente la mitad, son de larga duración.

Ballugera, además, calcula que la aprobación de este artículo

"regalaría al sector financiero 1.840 millones de euros anuales de los

consumidores", por lo que acusa al Gobierno de "arreglar" la situación

que se le había planteado a la banca desde que el Supremo dictó su

doctrina en 2015. Los clientes, según este experto, pagan ahora unos 1.407 millones de euros [por intereses de mora] y ahora van a abonar 3.247 millones con la nueva norma.

"Esta ley es un claro retroceso y empeoramiento de la posición del

consumidor frente al prestamista respecto a la situación actual, ya de

por sí desequilibrada", creen desde Adicae sobre una directiva

comunitaria que se diseñó lo suficientemente abierta como para que cada

país introdujesen sus problemas específicos y que sin embargo, dice la

asociación, "no resuelve casi ninguno de los que se plantean a los hipotecados españoles".

El ministerio de Economía opina de otro modo. Asegura que la nueva Ley de Crédito Inmobiliario —que fue aprobada en Consejo de Ministros el 3 de noviembre—

"reduce comisiones y refuerza la transparencia de los créditos

inmobiliarios" con el objetivo de conseguir "créditos más equitativos y

que aseguren un elevado nivel de protección a las personas que obtienen

financiación".

"No esperamos que tenga problemas para superar las enmiendas a la

totalidad", expresa la asociación de usuarios Adicae sobre esta ley que

traspone una directiva comunitaria de 2014. Debía haberse aprobado en

todos los Estados antes de marzo de 2016, pero en España se ha retrasado

—en parte por haber tenido una investidura fallida y un Gobierno en

funciones durante más de un año— y ha provocado que Bruselas haya

abierto un procedimiento de infracción. De ahí que el Ejecutivo tenga

prisa en aprobar la norma y evitar la multa.

El Gobierno cuenta en principio con el apoyo de Ciudadanos, PNV, Coalición Canaria y Nueva Canarias para rechazar la enmieda a la totalidad que va a defender Unidos Podemos

y empujar la norma para que prosiga su camino legislativo. La ola de

modificaciones llegaría después, cuando los partidos introduzcan

enmiendas parciales. Y una de ellas será modificar ese polémico artículo

23 que triplicará el coste de una demora en el pago.

¿Qué cambios traerá la nueva Ley hipotecaria?

1. Más plazos de impago antes de ejecutar una hipoteca.

El vencimiento anticipado es la ejecución de un préstamo hipotecario

por un banco debido a una mora. Hasta ahora eran tres las letras

impagadas las que activaban la acción del banco. La ley, ahora, amplía

ese plazo a nueve meses en la primera mitad del crédito (o el 2% de

impago del total del préstamo) y a 12 meses a partir de entonces (o el

4% del capital). Unas cifras que Adicae exige ampliar al 8% y 10%,

respectivamente —porcentajes parecidos a los que existen en Alemania o

Francia— y siempre que "las cuotas no satisfechas sean de la suficiente

gravedad en relación con la cuantía del préstamo, que hagan suponer que

no podría atenderlo con regularidad".

2. Se incentiva pasar la hipoteca a un tipo fijo reduciendo de comisiones. La

nueva ley abarata cambiar a otro interés o reembolso anticipado. Las

comisiones por convertir una hipoteca variable a otra de tipo fijo se

suprimen a partir del tercer año (para todos los créditos vivos) y las

cobradas por cancelación anticipada de las hipotecas variables se

eliminan a partir de los cinco años o del tercero, en función de lo que

se hubiera pactado (pero solo para las firmadas después de aprobar la

ley). En el primer caso (cinco años), el límite será del 0,25% del

capital desembolsado anticipadamente. En el segundo (tres años) será del

0,50%. En el caso de los préstamos a tipo fijo, los porcentajes máximos

serán del 4% de la cantidad anticipada en los diez primeros años y del

3% si es después. En la actualidad no existe límite legal alguno para

los préstamos a tipo fijo.

3. Adhesión a contratos tipo e información previa gratuita.

La ley permitirá al usuario adherirse a un contrato básico con

cláusulas fundamentales. La entidad deberá remitir en siete días ese

contrato al cliente con esos datos básicos —entre ellos las cláusulas

como las 'suelo' o los gastos de gestión— y dibujarle una estimación a

futuro de sus letras en función de la evolución de los tipos de interés.

En ese plazo, el cliente debe acudir al notario de su elección para

solventar dudas, refrendar que conoce lo que firma... y no pagará nada

por este trámite.

4. Los agentes no podrán cobrar pluses por vender más hipotecas.

Los prestamistas deberán contar con conocimientos suficientes sobre el

crédito hipotecario que conceden, deberán analizar la solvencia de los

consumidores y se prohibirá al banco ofrecer incentivos a sus trabajadores para que vendan muchos contratos hipotecarios.

5. No se obligará a contratar otros productos. Por otra parte, se prohíbe ofrecer la venta vinculada de productos con las hipotecas, como en el caso de seguros

del hogar, salvo excepciones autorizadas por el Banco de España o si se

prueba que benefician al consumidor. Es decir, no están permitidas las

operaciones en las que solamente es posible contratar el préstamo

hipotecario si se hace conjuntamente con una serie de productos.

Sí

están permitidas las ventas combinadas, en las que el consumidor tiene

la opción de contratar por separado el préstamo o con un conjunto de

productos. En este caso, la entidad está obligada a presentar dos

presupuestos, uno que incluya los productos que se comercializan con la

hipoteca y otro sin ellos.

No hay comentarios:

Publicar un comentario